来源:本站原创 作者:本站

随着实体企业对库存管理和价格风险管理的进一步深入,基差定价在大宗商品中应用普及,基差套利交易也在期货公司的现货子公司业务中开展,市场对基差风险管理工具和基差套利交易工具的需求越来越迫切,以基差为标的的风险管理交易工具亟须推出。

企业套期保值对基差工具的需求

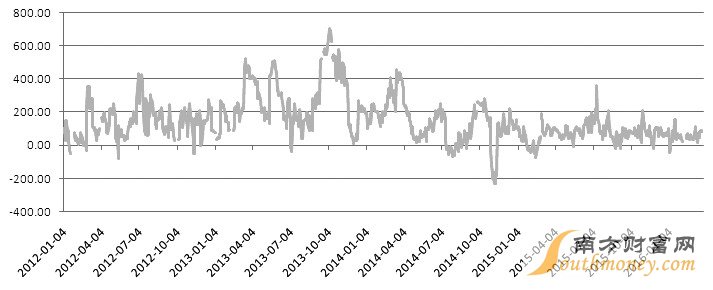

基差是指某一商品的现货价格与该商品在期货市场的期货价格之差,即基差=现货价格-期货价格。基差主要反映现货和期货两个市场之间的运输成本和持有成本,现实中还会包含金融属性因素。因此,受金融属性和投机因素的影响,基差波动幅度较大(如下图)。正向市场基差为负,各月份合约的价格差距以持有成本为基础;反向市场基差为正,现货市场短缺,近期合约价格高于远期合约价格。

图为某油脂企业的豆粕基差走势

由图可知,基差可正、可负、可为零,波动范围在700—-200元/吨,波动幅度较大。

基差变化对套期保值的效果有较大影响。套期保值是用基差风险代替现货价格风险,从理想状态上看,企业在整个套期保值过程中,基差没有发生变化就可能实现完全的套期保值,但是现实中基差受到期现价格变动的影响,而且存在较大幅度的波动,这就需要企业套期保值时对基差做出判断,避免基差价格波动带来的套期保值风险。如果是卖出套保,则应选择基差未来走强的时机进场;如果是买入套保,则应选择基差未来走弱的时机进场。

在实际的操作过程中,由于期货价格和基差价格的选择时机很难一致,对期货价格的选择更为重要,这就需要用基差价格工具来管理和规避基差价格变动带来的不利风险。

表为引入基差工具后的保值效果

升贴水买卖双方对基差工具的需求

目前,基差定价在粕类、油脂、能源化工、有色金属行业的运用越来越常见,对基差买卖双方都具有吸引力。就基差卖方而言,基差定价一是锁定加工利润;二是风险转移;三是合理安排加工销售进度。就基差买方而言,基差定价一是合理安排采购进度和管理库存;二是拥有定价主动权。

不过,随着基差定价在贸易定价中普遍的运用,一些问题也凸显出来,比如基差报价不连续、不透明,基差波动幅度较大,基差过高买方不好寻找,基差过低卖方不愿报价等。如果使基差定价在贸易定价中得到更广泛的运用,则需要一个公开、公正、公平的基差定价市场,来满足基差定价双方的不同需求。

表为引入基差工具后的升贴水买卖选择

基差套利交易对基差工具的需求

基差交易作为期货风险管理子公司的主要业务,一方面需要建立期现基差数据库;另一方面需要建立现货采购和销售渠道。做多基差时,可以通过买入现货做空期货合约较为容易实现,但做空基差时,需要找到合适的现货买方,才能通过卖出现货做多期货得以实现。因现货人才和现货渠道因素,基差交易一直无法做大规模。另外,现货交易诈骗、违约事件频发,导致部分风险管理子公司蒙受巨大损失。

与此同时,在股指期现套利中,现货指数较难复制,目前股指期货面临限仓交易,使这一低风险收益投资面临诸多不便。如果有股指期现套利交易工具,上述问题将会得以解决。

通过以上的分析可以看出,市场对以基差为标的的风险管理工具和投资工具的需求较为迫切,推出基差工具显得非常必要,基差工具将打通价格风险管理的“最后一公里”。

期货交易所开发基差工具的可行性

我国期货市场经过20多年的发展,制度越来越健全、规范,国内期货交易所在合约设计、风险控制、信息技术上更加成熟和完备,同时也积累了丰富的现货市场资源,这为基差工具的设计和推出提供了良好的软硬环境。下面就各交易所代表商品的基差工具做简单的设计。

表为各交易所基差工具的设计

国家“十三五”规划纲要中提出,积极稳妥推进期货等衍生品市场创新。基差作为连接现货市场和期货市场的纽带,是期现结合桥梁。基差工具的推出不仅符合政策导向,也是现货市场和期货市场发展的内在要求。因此,期货市场亟须完善定价机制,更好地发挥期货市场的价格发现和规避风险的功能。